Copies le lien de ta page, ouvre une fenêtre de navigation privée, colles-y le lien et hop !

Désolé, mais je ne comprends toujours pas ces choix avec cette raison :

Mon âge avancé, ma santé et sans jamais avoir investi en bourse me force à aller très vite. . .

L’un des concepts mêmes de la bourse est bien que les performances passées ne préjugent pas les performances futures.

→ qui vous dit que le marché US va encore surperformer les autres (d’ailleurs ce n’est pas le cas !) dans les années qui viennent ? C’est donc l’intérêt d’être exposer au monde entier et donc aux pays émergents. A ce titre, ce n’est pas le marché US le « meilleur » : ces 3 dernières années, c’est sur le marché indien (pays émergent) qu’il fallait miser (le msci India a fait 66,25% de perf comparées aux 49,22% du S&P500 : https://www.blackrock.com/fr/intermediaries/products/297617/ishares-msci-india-ucits-etf-usd-acc-fund)

→ je ne sais pas quel âge vous avez, mais normalement, plus on est âgé moins on doit être exposé aux actions. Une « vieille » règle aux US indique que le pourcentage de notre patrimoine exposé au marché actions doit être égal à 100 (voire 110 maintenant) - son âge. Par exemple, pour une personne âgée de 20 an, il est conseillé d’avoir son patrimoine composé à 80% d’actions. La raison est simple : la bourse est un placement de long voire très long terme (au moins 15 ans), car il y a des kracks, des consolidations, des bulles spéculatives qui éclatent, etc… qui font qu’on peut perdre énormément très rapidement !

Personnellement, si vous êtes déjà en retraite, voilà les conseils que je peux vous donner (et que j’appliquerai si je suis encore vivant au moment de la retraite et si la retraite existe encore…) :

- ne pas exposer son patrimoine à plus de 30% au marché actions

- ne pas trop s’exposer aux actions croissance (growth) comme vous souhaitez le faire : ce sont ces actions qui ont un beta le plus important (i.e. ce sont ces actions dont le cours fluctue le plus rapidement), mais s’exposer aux valeurs dividendes (total par exemple ou ETF à dividendes genre celui ci : LU1812092168 | Lyxor STOXX Europe Select Dividend 30 UCITS ETF - Dist)

- s’exposer aux obligations

Actuellement, comme je pense que le marché action est trop cher, que les taux directeurs sont presque à leur maximum (voire le sont déjà) et qu’une bulle spéculative se forme sur la thématique IA, je n’investis plus trop sur les actions mais sur les obligations d’états (US et EU) à long termes (pour augmenter l’effet levier) via des ETF (https://www.blackrock.com/fr/intermediaries/products/297191/ishares-treasury-bond-20%20yr-ucits-etf et LU1686832194 | Lyxor Euro Government Bond 25+Y (DR) UCITS ETF - Acc).

Personnellement, je pense qu’actuellement, c’est plus safe et il y a des bonnes performances à avoir d’ici quelques années lorsque les taux directeurs rebaisseront.

Hello @caz , merci pour cette analyse détaillée ! Vu comme ça, c’est une toute autre stratégie que celle que j’avais prévue ! j’ai à nouveau du taf pour faire correspondre « éligible au PEA » et « commercialisé sur Bourse Direct »

Si j’ai bien compris World + Emerging Markets + S&P500 (mais 88+12 faisant 100, il me faut revoir un peu ces % . . .)

Bonjour @cash.accelerator,

Ta stratégie ETF, pour un amateur des ETFs, est déséquilibré.

Comme @caz la bien fait remarquer, tu as sur surpondéré les US avec 3 ETFs pour 78% et en plus la part de la tech est importante dans 2 dans eux. C’est pas top pour une stratégie d’etf.

Les adeptes vont plutôt prendre une stratégie ETFs World + émergeant (ratio 85%/15%). En faisant ça, tu as l’ensemble de toute les économies mondiale pondéré a leurs juste valeurs sur le marché. Le World a les 1500 plus gros entreprises du monde occidental (Amérique /Europe/Japon) et avec les émergeant tu as le reste (chine, Inde, Corée…). Car comme disait Warren Buffet, pourquoi chercher l’aiguille dans la botte de foin quand on peut acheter la botte?

Les autres stratégies vont juste copier la répartition du World+ émergeant. Évidemment, en changeant légèrement les pourcentages en fonction des préférences pour tenté de surperformer le World. (Ex: 15% NASDAQ, 45% sp500, 15% Europe, 10% Japon, 15% émergeant)

A titre personnel, je ne m’investis pas dans les émergents (je suis a 100% World). J’ai du mal a croire qu’ils surperformeront dans les années à venir. Plusieurs problèmes ne sont pas résolu: des politiques totalitaires, une corruption bien présente, une natalité en berne (la chine et la Corée ont moins d’enfants que le Japon),…

Après, tu fais bien comme tu le sens ![]() . Si tu aime surpondérer la tech libre à toi. Mais, il faut en être conscient.

. Si tu aime surpondérer la tech libre à toi. Mais, il faut en être conscient.

Nb: Le 100% us sur un sp500 n’ai pas déconnant quand on connaît l’importances mondiale des 500 plus grosses capitalisations US.

Bonjour @fafa et merci de prendre du temps pour me répondre.

J’aime bien les US en général, d’où mon évidente surpondération (s&p500, Nasdaq, Russell et le Dow Jones (que j’ai viré hier pour TER trop élevés) , mais de là à faire du 100% uniquement sur le S&P500 quand même pas !

Je m’aperçois que vous conseillez tous plus ou moins, de revenir aux « fondamentaux pour ETF » à savoir: [et dites moi si je me trompe encore], diversification maximale avec du World plus de l’Emergent Markets pour ne pas oublier l’Asie et l’Inde. Si je vous comprend bien, cela à l’avantage d’éviter toute redondance entre les ETF, d’être positionné géographiquement partout, et ne pas avoir à pondérer chaque année ou très peu. De plus, au cas où je persisterai dans mon optique love US, rien n’empêche d’y rajouter une pincée de S&P500 soit un total de 3 ETF.

Pour faire bonne mesure, il me reste à creuser les ETF « dividendes » et voir du coté des ETF « obligations » proposés par @caz mais ses exemples ne sont pas éligibles à mon PEA ni de type capitalisant.

à vous lire

Bonjour,

Je pense que c’est la meilleure stratégie à suivre : ainsi, vous n’aurez pas à vous poser la question sur actions typées croissance (growth) ou typées valeur (value), car elles sont toutes déjà inclues dans ces ETF. Idem pour la répartition géographique.

L’ETF dividende que je vous ai donné en exemple est éligible au PEA. Malheureusement, les ETF obligations ne le sont pas.

Enfin, si vous voulez ne pas vous prendre la tête ou si vous n’êtes pas sûr de vous, avez vous penser à déléguer la gestion de votre portefeuille ?

Vous avez par exemple la gamme Lifestrategy de Vanguard ( LifeStrategy® 20% Equity UCITS ETF | Vanguard France professionnel) : vous choisissez le pourcentage d’actions (ici 20%) et c’est tout ce que vous avez à faire. Cet ETF est en fait une enveloppe de plusieurs ETF qui sont soit des actions soit des obligations (d’états et d’entreprises). Le gérant s’arrange pour toujours avoir une répartition géographique correspondant au poids de chaque marché. Par contre, il y a des frais : environ 0,5% si on compte aussi les frais de chaque ETF composant l’enveloppe globale.

Sinon, vous avez aussi les assurances vie pilotées genre Yomoni. Mais, pour le coup, les frais sont plus importants : 1,6%.

Personnellement, j’ai choisi d’investir sur un ETF de la gamme Lifestrategy de Vanguard via un investissement programmé : je n’ai rien à faire (tout est automatisé) et cela mer permet d’investir en actions et en obligations en 1 fois! ![]() C’est une démarche on ne peut plus lazzy, mais n’est ce pas le but des ETF ?

C’est une démarche on ne peut plus lazzy, mais n’est ce pas le but des ETF ? ![]()

Exact @caz mais il est distributif et n’ai pas trouvé de version « capitalisant » et je cherche du total « lazzy » J’en ai trouvé 1 dans mes critères (PEA;Ucits;Capitalisant;0.30 de TER) C’est une première approche très succincte mais il y a peut-être encore mieux dans cette catégorie ?

Pour le Lifestratégy, on oublie car « Valeur interdite à la négociation (Euroclear Bank) » chez Bourse Direct.

Pour les obligations, on oublie aussi car le support PEA n’est pas dispo.

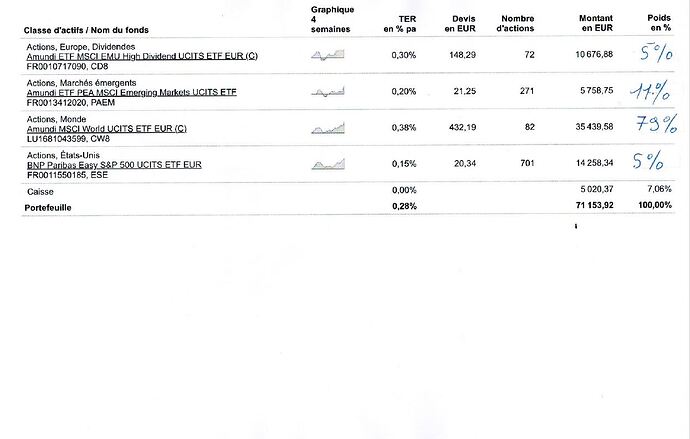

Du coup, on se retrouve avec 4 ETF:

Actions, Europe, Dividendes

Amundi ETF MSCI EMU High Dividend UCITS ETF EUR (C) CD8

Actions, Marchés émergents

Amundi ETF PEA MSCI Emerging Markets UCITS ETF PAEEM

Actions, Monde

Amundi MSCI World UCITS ETF EUR (C) CW8

Actions, États-Unis

BNP Paribas Easy S&P 500 UCITS ETF EUR ESE

Est-ce que le FR0010717090 (CD8) tient la route au regard des 3 autres ?

Un petit coup de pouce coté pondérations me serai très agréable ![]() au moins vos avis !

au moins vos avis !

à vous lire

Là, je pige pas : cet ETF répond pourtant bien aux normes européennes (UCITS) et il est bien côté sur Euronext ![]()

Pour ce qui est de la pondération, ces 10-15 dernières années, les pays émergents représentaient en moyenne 12% de l’économie mondiale (https://www.msci.com/research-and-insights/insights-gallery/evolution-of-emerging-markets) : je dirais qu’il faut essayer de respecter le ratio pays développés / pays émergents = 7,33 (88/12). En termes de valeur, il faudrait donc que CW8/PAEEM = 7,33.

Ensuite, à vous de rajouter du ESE pour sur-pondérer (légèrement !) les USA (personnellement, je ne dépasserais pas les 5% de la somme totale pour les USA seuls). Vous pouvez aussi rajouter un peu de CD8 pour jouer les valeurs dividendes. Mais pas forcément essentiel comme ces valeurs sont déjà inclues dans le CW8.

Bon, et bien merci beaucoup pour toutes vos interventions fort précises et précieuses sur le monde des ETF. Constat ici que même efficience que votre aide pour mon CTO ! Pourquoi je ne connais ce forum que depuis 5 mois ![]()

Sachant que je vais obligatoirement vendre ces 5 actions (erreur de jeunesse qui ne compte donc pas pour la question)

Amour Residential

Chimera investement

Invesco mortgage

Orchid island

Zim integrated

Et sachant que je dois me délester aussi d’au moins 50% de celles qui restent pour permuter sur les ETF, quelles ventes, selon vous, seraient les plus judicieuses sachant que sur mon PEA actuel j’ai du Total et du Air liquide que je conserve bien sûr ?

NB: Je tiens aussi à garder mes REIT sur le CTO.

Encore merci à vous

à vous lire . . .

Si j’étais en retraite (ou proche de la retraite) et que j’avais comme vous une exposition à toutes les actions de type croissance via les ETF, je pense que je jouerais la sécurité en partant sur une approche défensive/rendement pour mes actions (exit donc les valeurs technologiques, croissance).

Voilà ce que je ferais (je tiens à préciser que je ne suis pas du tout un conseiller financier !) :

- je réduirais ma position sur Altria (je trouve qu’elle es trop importante en taille vis à vis des autres positions)

- je vendrais mes positions Broadcom (car valeur technologique), Exxon Mobil (car redondance avec Total Energies), Mastercard (très très belle valeur, mais axée valeur croissance), Coca ou PepsiCo (je trouve ces deux valeurs redondantes), Verizon (je ne suis pas fan de cette entreprise)

Enfin, comme dernier commentaire : à titre personnel, je n’ai pas de REITs en portefeuille car je n’aime pas trop leur fonctionnement qui est basé sur un fort endettement. Par les temps actuels où les taux d’emprunt sont élevés, je préfère m’exposer à l’immobilier via les SCPI (comme @matt.S95UWR ![]() ). Cependant, dans mon cas, je le fais via une assurance vie et non en direct.

). Cependant, dans mon cas, je le fais via une assurance vie et non en direct.

Pas mal d’avantage, mais les histoires de propriété, et les frais de l’AV, font que je préfère passer en direct, quitte à payer des impôts. ![]()

Il est vrai que ce n’est pas forcement la meilleure période pour y entrer, mais je vais quand même les conserver, car je maitrise à peu près ce type d’actifs, j’aime aussi leur périodicité de versements des dividendes. (je vais cependant voir pour altria) Comme je me lance dans les ETF pour favoriser le mode « passif », les scpi ne me conviennent pas vraiment.

Le seul secteur qui me brancherai bien, rajouté à ceux que je possède déjà, serai la crypto ! (avec parcimonie) Je sais que ce serai hors PEA car aucun ETF n’est éligible ![]() donc CTO obligatoire ! Mais dans ce domaine, j’ai tout à apprendre et à découvrir ! Avec votre aide, pourquoi pas un de ces quatre ? on verra ça à l’étape suivante. . . D’autres avis sur les ventes CTO à réinvestir sur mes ETF PEA sont attendu ? Par avance merci.

donc CTO obligatoire ! Mais dans ce domaine, j’ai tout à apprendre et à découvrir ! Avec votre aide, pourquoi pas un de ces quatre ? on verra ça à l’étape suivante. . . D’autres avis sur les ventes CTO à réinvestir sur mes ETF PEA sont attendu ? Par avance merci.

J’ose relancer ma question: « Vous vendriez quoi en priorité sur mon CTO afin d’alimenter mes ETF » ?

Et question dans la question pour ma recherche de liquidités: Vaut il mieux alléger mes positions ou bien vendre les lignes en totalité ? Quelle est la meilleure option ?

Sachant que je vais obligatoirement vendre ces 5 actions (erreur de jeunesse qui ne compte donc pas pour la question)

Amour Residential

Chimera investement

Invesco mortgage

Orchid island

Zim integrated

Et sachant que je dois me délester aussi d’au moins 50% de celles qui restent pour permuter sur les ETF, quelles ventes, selon vous, seraient les plus judicieuses sachant que sur mon PEA actuel j’ai du Total et du Air liquide que je conserve bien sûr ?

Portefeuille CTO cash Accelerator de cash Accelerator • Moning

Portefeuille investissement et dividendes CTO cash Accelerator de cash Accelerator

NB: Je tiens aussi à garder mes REIT sur le CTO.

Franchement sans ces 5 value traps ton PF serait déjà pas mal. Rien qu’avec ces 5 là tu vas récupérer pas mal de liquidité !

Perso je suis pas fan de Ares non plus, non pas que le cours ait le même profil que les mReits mais les chiffres sont quand mêmes étranges (CA en dent de scie, FCF très souvent négatif, des marges de 100%, payout ratio de 100% aussi…). J’ai pas creusé plus que ça mais surveille la.

Je rejoindrais Caz sur le fait de supprimer ou diminuer Altria, pas convaincu que ça t’apporte tant de croissance que ça même avec l’énorme dividende. Idem pour Verizon. En revanche je garderais Broadcom/Mastercard.

Exxon why not pour de la stabilité…

Bon après ton profil est quand même particulier Cash, tu le sais, donc difficile de se mettre à ta place.

Ton objectif de booster très fortement ton capital en quelques années seulement implique forcement de prendre des risques. Choses que l’on est beaucoup à vouloir minimiser ici…

Salut @anquietas

Oui, mon objectif assez particulier et même un peu « singulier » aux yeux de beaucoup d’utilisateurs de Moning, (et c’est pas du tout un reproche. . . Pas envieux non plus mais quelle chance vous avez ! ![]() ), Ceci n’empêche en rien de très judicieux conseils qui me sont fort utiles. Comme tu dis, à charge pour moi d’adapter vos diverses approches à ma situation personnelle. Je vous pose peut-être trop de questions, et surement très « simplistes » mais « Padawan je suis encore »

), Ceci n’empêche en rien de très judicieux conseils qui me sont fort utiles. Comme tu dis, à charge pour moi d’adapter vos diverses approches à ma situation personnelle. Je vous pose peut-être trop de questions, et surement très « simplistes » mais « Padawan je suis encore » ![]() En tout cas merci à vous tous pour cette aide !

En tout cas merci à vous tous pour cette aide !

NB : Vendre par lignes complètes ou partiellement ? C’est quoi le plus judicieux ?

Si c’est des lignes qui ne collent pas à ta stratégie, ou qui ne te font pas envie, j’aurais dis entièrement. Au moins les 5 mReits… Après, ça dépend de combien de liquidités tu as besoin précisément.

Hello les Monin-« giens » ![]()

Après 7 jours d’absence et non connecté me revoila.

Une première question pour les ETF s&p 500 (qui doivent être ok PEA & Capitalisant).

Je vois qu’il y a 2 options: Soit le ESE, Soit le PE500. Je ne parvient pas a leur trouver de réelles différences ? Lequel choisir ? et si possible me dire pourquoi plus l’un que l’autre ?

Seconde question : Ce matin, en visionnant la dernière vidéo de la chaine de @sebastien.koubar, j’ai aussi revu celle qu’il avait faite sur les portefeuilles ETF spécialement pour le PEA. Bien sûr, je suis principalement attiré par celui qu’il nomme « SNIPER », visant comme il l’indique, entre 11 et 13% brut par an, Taux que je trouve intéressant pour de l’investissement passif !

Du coup, ma curiosité me pousse à vérifier quel serait le taux du portefeuille que nous avons élaboré ensembles la semaine dernière pour comparaison, mais je ne sais pas comment m’y prendre ![]() Pouvez vous m’expliquer comme y parvenir ?

Pouvez vous m’expliquer comme y parvenir ?

(Je poste les 2 portefeuilles, ne tenez pas compte des montants investis indiqués qui ne sont qu’a titre d’exemple, par contre, le poids de chacun est ceux prévus)

Portefeuille de la communauté:

Portefeuille de @sebastien.koubar « SNIPER »

Merci pour votre aide et bon Week à tous

Salut, j’ai relu un peu le fil et si j’ai bien compris tu veux inclure un etf Europe « dividendes » ce qui serait un peu redondant avec ton world, qui inclut déjà 18% de mémoire d’Europe.

Puis pour toucher des dividendes je pense que ton cto, si tu choisis des actions stables versant un dividende, sera bien plus efficace qu’un etf avec un historique très moyen de versement de dividende.

Concernant le portefeuille Sniper c’est à mon avis un portefeuille inutile, on rentre dans le stock picking et l’investissement sectoriel est à prendre avec des pincettes (les secteurs qu’il a choisi sont ceux qui ont le mieux performe ou presque sur les 30 dernières années mais sont maintenant beaucoup plus chers que les autres secteurs de l’Europe, donc aucune assurance qu’ils surperforment dans le futur).

Ne te fie pas trop non plus au rendement de 11-13% par an, qui est irréaliste sur du long terme (table plutôt sur du 9% si tu prends des etf capitalisants).

Et pour les ETFs S&P 500, entre le ESE et le PE500 quasiment aucune différence, les deux sont synthétiques, ont un bel encours les mêmes frais.

Seul le celui de BNP il me semble surperforme son indice et aussi le PE500.

Salut @quentin.a et merci de passer par ici pour m’aider. Pour ta question, non, c’est juste une comparaison que je souhaite faire entre le portefeuille à 4 ETF (image 1) et celui à 7 ETF (image 2) Mais tu y réponds dans ton second paragraphe.

Est ce que le mode de distribution (capitalisant où bien distribuant) modifie le taux de rendement s’il te plait ?

Merci pour ce tuyau, je vais donc conserver le BNP ESE.