Il y a quelques semaines de cela, je me suis entretenu avec Monsieur Arnaud Danel, Directeur Administratif et Financier de Delta Plus Group, le spécialiste français des EPI (Équipements de Protection Individuelle) et des EPC (Équipements de Protection Collective). De cet entretien est né cet article, lequel vous permettra de mieux appréhender cette entreprise familiale qui n’est pas dépourvue d’ambitions !

Présentation de Delta Plus

Delta Pus Group est un acteur historique du marché des EPI et des EPC. En effet, le groupe est fondé à Apt (Vaucluse) en 1977 par Monsieur Jacques Benoît. Son siège social demeure, aujourd’hui encore, dans cette petite sous-préfecture du sud de la France. De la même façon que la famille Benoît a conservé un position majoritaire (environ 57%) dans le capital. La mission que s’est donné Delta Plus est de protéger les hommes et les femmes sur leur lieu de travail, en fabriquant (et parfois en faisant fabriquer) des solutions de protection complètes et adaptées à de multiples besoins, tant individuels que collectifs. Ceci dans 110 pays à travers le monde, via 46 filiales et grâce à 3500 employés.

L’objectif du groupe est double. A savoir, d’une part, continuer de se développer, tant sur ses marchés que sur ceux où sa présence n’est pas encore significative. Et, d’autre part, à poursuivre sa montée en gamme, laquelle est une priorité majeure résultante des nombreuses évolutions qui ont eu lieu dans l’histoire de la société. Notamment le virage opéré à la fin des années 90, qui l’a vu endosser la casquette de fabriquant et non plus seulement d’importateur. Au point que désormais, la grande majorité des produits vendus par Delta Plus sont produits par Delta Plus. En particulier dans les produits les plus techniques et critiques pour les utilisateurs.

D’un point de vue commercial, Delta Plus a recentré ses activités autour de la seule marque « Delta Plus », plutôt que d’en maintenir différentes selon les familles de produits. C’est une stratégie qui permet au groupe de capitaliser à la fois sur son nom et sur sa marque phare. Une étape nécessaire dans l’optique de s’installer tel un acteur majeur sur un marché estimé à 45 milliards $ (source Frost & Sullivan). L’Europe et les États-Unis représentant, chacun, environ 1/3 de celui-ci.

Sur le plan du RSE, le groupe s’engage depuis des nombreuses années, afin de proposer les conditions de travail les plus sécuritaires possible à ses propres employés. Mais également sur les plans écologiques (gestion des déchets et des ressources) et économiques (informations sur les pratiques anti-corruption et éthiques, sécurisation des marques et des données informatiques sensibles, etc.).

Une présence globale sur le marché

Contrairement à de nombreux concurrents qui font le choix de se positionner sur des familles très précises de produits, Delta Plus est resté un acteur global du marché, adressant ainsi les cinq principaux domaines de protection. A savoir :

-

la protection des pieds (33% de l’activité)

-

la protection anti-chute (23%)

-

la protection de la tête (16%)

-

la protection du corps (16%)

-

la protection des mains (12%)

Chaque famille de produits proposent différentes gammes selon les besoins de sécurité spécifiques des utilisateurs. Sans omettre, bien sûr, des objectifs spécifiques selon les caractéristiques de chaque produit. Ainsi, les équipements plus techniques auront un impératif maximal de sécurité ( anti-chute, protection de la tête, etc.), alors que des produits moins critiques (vêtement, chaussures basiques, etc.) viseront un maximum de confort couplé à un design plus attrayant.

En outre, le groupe dispose de sites physiques dans une multitude de pays, afin de pouvoir profiter d’un maillage efficace de ses différents marchés. Ces sites se divisent en deux plate-formes logistiques majeures situées à proximité des principaux sites de production (Chine et Inde), deux plate-formes régionales (France, Pologne), ainsi qu’en « entrepôts de proximité » (Amériques, Asie, Europe, Océanie et Moyen-Orient). Tous ceux-ci s’ajoutant à 18 sites de production répartis à travers le monde et visant à contrôler au mieux les stocks et approvisionnements clients.

Il est à noter que Delta Plus ne vend pas directement à l’utilisateur final, mais que le groupe passe par trois type de revendeurs. A savoir :

-

des distributeurs spécialisés EPI

-

des distributeurs « généralistes » proposant des gammes d’EPI en plus de leurs autres produits

-

les grandes surfaces de bricolage, jardinage, etc

Les deux premiers représentent des canaux de vente aux professionnels (80 à 85 % du CA) et le dernier des canaux de vente aux particuliers (15 à 20 % du CA).

Un marché très fragmenté

Comme évoqué précédemment, le marché des EPI / EPC est adressé par un grand nombre d’acteurs. Ainsi, les deux leader mondiaux que sont les américains 3M et Honeywell captent environ 10 % de l’ensemble, lorsque Delta Plus, se situant approximativement à la 10ème place mondial du secteur, en capte près de 1 %. Cela laisse clairement apparaître à quel point la concurrence est rude, tout en mettant en lumière l’importance et la nécessité de pouvoir mener des opération de croissance externe. Ceci afin de pouvoir justifier d’une qualité de « prédateur » plutôt que de « proie ». Chose que vient renforcer la structure de l’actionnariat du groupe, laquelle lui permet de bénéficier d’une vision très long terme avec pour ambition clairement affichée de figurer parmi les principaux acteurs du secteur. Ce qui nécessitera, à minima, un doublement de l’activité du groupe dans les années à venir.

Tout ceci pourra justement s’envisager du fait de l’internationalisation du marché. Expliquant ainsi la politique de développement globale menée par Delta Plus. Politique qui permet au groupe de s’adresser aussi bien aux marchés déjà matures (Europe et Amérique du Nord), à ceux en développement croissant (Asie, Moyen Orient), ainsi qu’à ceux encore balbutiants (Inde et Afrique). Ces deux dernières régions étant identifiées comme de potentiels relais majeurs de la croissance future.

De l’analyse de l’ensemble des acteurs majeurs de ce marché, il ressort d’ailleurs qu’aucun ne ne parvient réellement à prendre le leadership. Certains se contentant de ne proposer que certaines familles de produits, quand d’autres ne seront leader que sur une famille spécifique, dans une région définie. Ce qui rend assez compliquée la lecture globale, générale, de ce marché.

Stratégie de Croissance

Le marché des EPI / EPC est un marché particulièrement morcelé, dans lequel s’affrontent de nombreux concurrents « régionaux ». Aussi, la stratégie de croissance du groupe intègre pleinement un volet de croissance externe. C’est ainsi qu’entre les années 2011 et 2022, le groupe a réalisé, en moyenne, deux opérations de croissance externe par an. Une stratégie, qui a permis à la société de passer de 125 millions € de CA en 2009 à 420 millions € en 2023, et qui devrait continuer de la porter durant les années à venir.

Pour ce qui est de la croissance organique, celle-ci suit globalement la croissance des principaux indicateurs de l’emploi industriel dans les pays développés. Quant aux pays émergents, pays pour lesquels les besoins en équipements de protection sont très importants, Delta Plus parvient à réaliser une croissance bien supérieure. Dans les années à venir, le groupe s’attend donc à une croissance organique annuelle de l’ordre de 2 à 5 %, laquelle dépendra évidemment de l’évolution de la situation sur ses différents marchés.

La R&D joue elle aussi un rôle majeur dans la croissance future du groupe, en lui permettant de proposer des innovations de nature à différencier ses produits de ceux de la concurrence et en favorisant la montée en gamme et en technicité. C’est ainsi une équipe dédiée de 45 personnes qui travaillent sur une soixantaine de projets par an. Le groupe y investi, annuellement, 5 millions €. Aussi, alors que les « vêtements » et les « gants » représentent près de 60 % du marché mondial des EPI, ils ne pèsent que pour 38 % de l’activité de Delta Plus. Ceci étant le résultat du choix du groupe de s’orienter vers les familles de produits les plus rentables . Celles qui lui permettront de dégager une rentabilité opérationnelle similaire à celle des leaders mondiaux. Soit aux alentours de 14 %.

Il est également à noter que Delta plus s’est doté, au tout début des années 2020, d’une cellule spécifiquement dédiée à l’évaluation des sociétés retenues en vue de potentielles opérations de croissance externe. Ce qui lui permet dès lors de se focaliser sur des caractéristiques propres à ces ces dernières, tout en envisageant en amont la façon dont pourrait s’organiser leur intégration au sein du groupe une fois l’acquisition effectuée. Ce qui représente un moyen de maximiser l’effet relutif de toute acquisition, tout en minimisant les risques liés à des telles opérations.

2023, une année de transition

Marquée par une inflation demeurant importante bien qu’en voie d’amélioration, ainsi que de fortes variations sur certaines devises, l’exercice 2023 marque une année de transition pour Delta Plus, avec une stabilisation du CA à 420,6 millions € (+0,1%) par rapport à l’exercice 2022. Exercice précédent qui avait également été marqué par trois acquisitions importantes (MASPICA – Italie, SAFETY LINK - Australie et DRYPRO – Mexique). Entreprises qui ont ainsi pu être intégrées au cours de l’exercice 2023.

Sur ce dernier exercice, les indicateurs d’endettement du groupe s’améliorent sensiblement, grâce à la trésorerie générée. Le Gearing (endettement net / capitaux propres) ne s’élève plus qu’à 50 % (le groupe peut se permettre de monter jusqu’à 100%) et le Leverage (endettement net / EBITDA) est redescendu à 1,9 (le groupe peut se permettre d’aller jusque 3 à 3,3x). Ainsi, de nouvelles capacités d’investissement deviennent ainsi mobilisables pour le cas où de nouvelles opportunités de croissance externes se concrétiseraient.

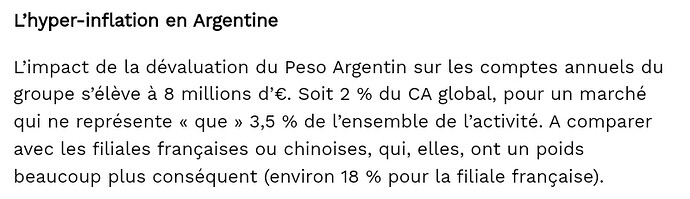

L’hyper-inflation en Argentine

L’impact de la dévaluation du Peso Argentin sur les comptes annuels du groupe s’élève à 8 millions d’€. Soit 2 % du CA global, pour un marché qui ne représente « que » 3,5 % de l’ensemble de l’activité. A comparer avec les filiales françaises ou chinoises, qui, elles, ont un poids beaucoup plus conséquent (environ 18 % pour la filiale française).

Le Peso argentin s’étant relativement stabilisé (perte de « seulement » 5 % face à l’Euro) depuis la dévaluation de fin 2023, Delta Plus reste plutôt neutre quant la situation de sa filiale. Si il n’y a pas de craintes particulières, il n’y a pas non plus d’euphorie ambiante. Partant de là, les attentes financières sont une relative stabilité de l’activité dans ce pays d’Amérique du Sud, avec un CA envisagé de plus ou moins 15 millions €. La filiale argentine reste néanmoins totalement pérenne et va poursuivre son développement. D’autant plus qu’elle permet à Delta Plus d’être leader du marché local en terme d’équipements anti-chute.

Changement de marché fin 2021

Fin 2021, Delta Plus a décidé de quitter Euronext compartiment B pour venir sur Euronext Growth. Un marché non réglementé offrant une plus grande souplesse globale aux entreprises qui y sont cotées. Ce transfert sur un marché « inférieur » avait suscité quelques craintes de la part d’investisseurs, lesquels craignaient alors que la société ne souhaite réduire sa communication ou sa transparence.

Avec deux exercices de recul, il n’en était finalement rien (comme s’y était engagé le groupe). Néanmoins, ce changement de marché aura allégé certaines obligations réglementaires qui n’avaient pas nécessairement lieu de s’appliquer à une société familiale de la taille de Delta Plus et qui nécessitaient la mobilisation de certaines ressources qui peuvent, aujourd’hui, être bien mieux employées à d’autres fins.

Mon point de vue sur Delta Plus Group

Delta Plus Group opère sur un marché voué à se développer toujours plus au fil des ans et des normes de sécurité. Bien qu’étant encore de petite taille, le groupe familial a déjà prouvé sa capacité à croître régulièrement. Chose qu’il va lui falloir reproduire à l’avenir afin de pouvoir espérer atteindre ses objectifs. Ce ne sera pas chose facile face à une concurrence importante et acharnée, mais Delta Plus semble être armé pour relever les défis qui s’offrent à elle.

Disclaimer

Cette présentation détaillée de Delta Plus Group résulte de mon entretien avec Arnaud Danel, Directeur Adinistratif et Financier de la société. Mon point de vue personnel sur l’entreprise (ainsi que la présentation qui en est faite) ne constituent en aucun cas un Conseil en Investissement.

Je ne suis plus, au moment de l’écriture de cette publication, actionnaire de Delta Plus Group. Ceci résultant d’une réorganisation globale de mon propre portefeuille d’actions, laquelle m’a vu vendre plusieurs de mes lignes. Je continue néanmoins de suivre l’évolution de la société et n’exclue pas, un jour, de potentiellement redevenir actionnaire.

Toute décision d’achat / vente de Delta Plus Group (ou de n’importe quelle autre entreprise) ne doit se faire qu’après une analyse personnelle de la société. Il sera d’ailleurs important de suivre les publications régulières de l’entreprise, afin de s’assurer que son orientation opérationnelle / financière ne connaisse pas d’inflexion !