Suivi de mon PEA et mon CTO à dividendes

Bonjour !

Je pensais, comme beaucoup d’autres, que ça pourrait être pas mal de présenter et faire un suivi de mon portefeuille PEA et CTO (J’ai aussi une assurance vie où je mets €50 par mois dans un ETF World mais c’est moins interessant).

Présentation :

Fin 2021, je me suis rendu compte que je faisais un peu n’importe quoi avec mon argent (iphone, macbook, iPad, restos, bières) et que ça serait pas mal si j’avais une vision un peu plus long terme (je venais aussi de me marier et normal j’ai commencé à penser au futur aux enfants etc).

Du coup j’ai commencé à me renseigner sur le milieu de l’investissement, et doucement, j’ai pu établir une vision et une stratégie pour moi. Je sais que une stratégie DCA sur un ETF World est souvent la plus conseillée, mais franchement ça m’intéresse pas. Ce qu’il me faut, ce qu’il m’excite, ce qu’il me pousse, c’est les dividendes, c’est de voir d’une année à l’autre ces dividendes augmentent, de voir mon cash flow augment, de voir que ce qui commence par des centimes devient des dizaines de centimes, puis des euros, de voir ce qui au début me paierait un café par mois, plus tard me paierait un plein.

Du coup j’ai ouvert un PEA (chez Fortuneo) pour les actions européennes (mais c’est plutôt des actions françaises pour le moment) et un CTO (chez Trade Republic) pour les actions américaines.

Montant à investir mensuellement :

Au début je priorisais plutôt le PEA mais actuellement je mets plus sur le CTO.

En total je mets €600 par mois sur les deux.

Objectif :

Prendre ma retraite des que possible. Ca sera pas avant 2043 (fin de prêt immobilier) mais je vais investir au maximum et voir où ça peut m’amener)

Stratégie :

Je DCA sur une vingtaine d’actions (plus 2/3 ETFs) dans mon CTO. Pour le PEA, vu que l’on peut pas acheter des fractions d’actions, j’essaie d’acheter les actions qui offrent le plus de « value » au moment de l’achat (rien de compliqué, je regarde son cours par rapport à la moyenne les derniers 12/6/3 mois et par rapport à mon PRU.)

- Je vise un dividend yield de ~3% et un DGR de ~9% sur tout le portefeuille (que 5% pour le moment mais je commence à mettre un peu plus sur les actions à dividende growth).

- Tous dividendes sont réinvestis.

- Sauf qqs exceptions, je vends pas d’actions

Portefeuille :

PEA : 8300 euros environ (€650 de plus values)

CTO : 3700 euros environ (€0 de plus values)

Total : 11000

Voici mes 2 portefeuilles, PEA et CTO :

Voilà, n’hésitez pas à me faire vos retours, n’oubliez juste pas :

- C’est surement pas parfait, mais j’aime bien et les actions que j’ai me motivent à continuer.

- Restez sympa

- Si vous avez des questions, n’hésitez pas, je répondrai avec plaisir !

Je mettrais à jour ce topic avec mes investissements mensuels.

Je remarque 3 BDCs assez bien gérées et prometteuses pour booster un peu le pf ![]()

Elles sont souvent mal aimées des investisseurs car risquées avec leur haut rendement.

Nan y en marre !

faut toujours etre sympa, conciliant, diplomate, attentionné … quant on parle de vos portifs.

ben non moi j’en ai marre, et quant c’est de la merde, ben faut le dire !

Donc ton portif, … il est plutot sympa ![]()

il y a pas mal de boite dont j’ignore tout meme l’existence, mais sur l’ensemble, c’est plus que correct.

des défauts ? bien sur ! une grosse dominance sur Sanofi, je pense que tu as profité au maximum du cours pour la charger, mais tu entre peut etre dans un ch’tiot déséquilibre car presque le double d’axa (la suivante) sans réelle plus value importante qui justifierait la différence.

Je n’ai rien contre une grande variété de société, mais vue le capital engagé, faudrait peut etre voir a : soit se recentrer, soit rester avec celle-ci pour les charger.

cordialement

mais y en a marre d’etre tout le temps gentil quant meme ![]()

Alors là … je ne suis pas sûr de cocher toutes les cases … avec toutes celles qui me manque … ![]()

Merci d’avoir été gentil ![]()

Oui, beaucoup de Sanofi. Je l’aime bien, même si pas beaucoup croissance de son dividende. J’ai acheté quelques actions au debut de 2022 au tour de €98, et oui comme tu dis suite à sa chute j’en ai profité pour charger. Ces prochains mois je prévois acheter Axa et Vinci (même si Vinci est assez cher en ce moment)

Vinci n’est jamais chère, c’est l’Euro qui ne vaut pas assez … ![]()

Hello !

Quelques ventes ces derniers jours dans le but de réduire le nombre d’actions dans le portefeuille et évoluer un peu ma stratégie CTO.

Vents :

- Realty Income (Plus-values: +15€ avec dividendes)

- Ares Capital (+22€ avec dividendes)

- Owl Rock (+0,30€)

- Oak Tree (+0,22€)

pour un total de ~€760. Tous les fonds seront réinvestis dans autres actions.

Il y a quelque d’autre actions que j’aimerais vendre aussi mais j’attend d’avoir un plus-value > €1 (frais de transaction Trade Republic) pour que je perd pas de l’argent ![]() (oui même qq centimes!).

(oui même qq centimes!).

Stratégie :

Je vise un taux de croissance de dividendes plus haut en sacrifiant une partie du rendement en dividende.

Les actions sur lesquelles je DCA tous les mois :

Abbvie

Alphabet

Amazon

Apple

Blackrock

Broadcom

Caterpillar

J&J

JP Morgan

Lockheed Martin

Mastercard

McDonalds

Microsoft

Nike

UPS

Visa

ETF Vanguard High Dividend Yield

ETF SP500

ETF FTSE 100

Je mets €300, et avec la repartition, ça fait (en n’incluant pas Alphabet et Amazon qui ne versent pas de dividendes) :

Rendement moyen pondéré : 2,2 %

Taux de croissance des dividendes moyen pondéré : 12,3 %

Salut,

Quel dommage d’avoir vendu ARCC, ORCC et OCSL que je considère comme des boosters.

J’ai aussi fait cette erreur (ou pas) il y a un an de revendre ARCC et ORCC pour me consacrer uniquement sur les blue-chip et je suis finalement revenu sur ma décision en réintégrant ARCC avec un pru supérieur à celui d’avant vente.

Oui le secteur est risqué, mal aimé , le rendement est élevé mais tous les analystes sont d’accord, c’est la BDC la mieux gérée… Le dividende est sûr et augmente régulièrement et sert à être réinjecter dans des titres de meilleure qualité…

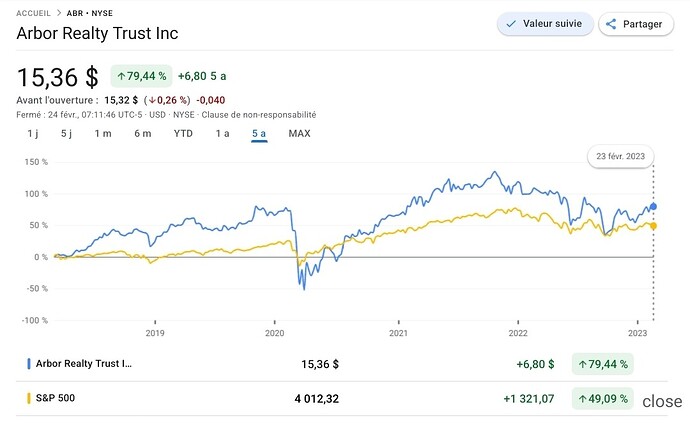

J’ai aussi Arbor Realty trust en booster dans mon pf qui bat le sp500 sur les 5 dernières années.

Je me suis fait un petit portefeuille BDCs à part sur TR212 avec Owl Rock, Oacktree et Hercules Capital. Je pense que c’est un secteur à ne pas négliger pour son rendement…

Crois moi, j’ai beaucoup beaucoup hésité.

Si je les ai enlevé c’est aussi pour réduire les nombre de ligne dans mon portefeuille et mettre plus d’argent sur les autres actions… et, ayant fait le calcule, je perds pas beaucoup de rendement en dividendes pour un gain assez important en croissance des dividendes.

Il y aussi une partie se concentrer sur des actions qui « m’intéressent », que je comprends et dont je vois l’utilité/longévité sur le long-terme.

Ayant dit tout ça … je peux pas dire que dans 2 mois je ferai pas comme toi et revenir sur ma décision ![]() .

.

T’inquiètes, ce n’est peut-être pas une erreur dans ton cas car je pense ne pas me tromper en disant que tu as probablement un horizon d’investissement plus long que moi qui ai 50 ans.

Je passe beaucoup de temps sur le forum de seeking Alpha, je me rends compte que la plupart des investisseurs qui s’intéressent à ces actions sont souvent en phase de rente…

Hello tout le monde,

Achats de Mars sur mon PEA:

- 5 x Axa €29,64

- 1 x Amundi €61,55

- 3 x Engie €13,55

J’essaie de rééquilibrer un peu, comme a déjà été dit, j’ai une grosse dominance sur Sanofi. Depuis 3 mois je me dis j’attends un peu que le cours de Vinci baise avant d’en rajouter, et tous les mois ça continue à monter ! Le mois prochain peut-être!

J’attends être en plus-value sur l’ETF nasdaq100 pour tout vendre et mettre sur Vinci, Axa et Air Liquide.

J’ai plusieurs actions sur ma watchlist :

- Veolia - L’eau c’est assez importante … et ça sera un des gros enjeux des années à venir

- Dassault Aviation - La défense… La russie, la chine…

- Schneider - Produit de gestion d’énergie et en automatisation - comme l’eau un sujet qui va prendre de plus en plus d’importance

Des avis sur ces trois entreprises ?

Plusieurs achats en DCA faits hier avec l’investissement programmé de Trade Republic.

Le jour est arrivé un peu trop tard pour profiter à 100% de la chute des marchés déclenchée par la crise SVB mais j’ai pu quand même baiser un peu le PRU sur la plupart de mes actions.

Exactement pareil pour moi, l’intérêt du DCA, acheter peut importe le prix que ce soit haut ou bas, sans essayer d’avoir le plus bas et en espérant ne pas avoir le plus haut ![]()

Quelques achats sur mon PEA suite à la vente (à petite perte) de mes actions ETF Nasdaq 100.

- 5 x Veolia

- 4 x Engie

- 2 x Amundi

- 1 x Air Liquide

- 7 x Axa

J’ai pu profiter des fortes baises des cours d’AXA et d’Amundi.

Je compte aussi passer toutes mes actions en nominatif administré.

Les dividendes vont bientôt arriver au cours des prochains mois - j’hésite entre un réinvestissement dans les actions qui les ont versés et l’achat d’une action LVMH.

Quelques achats sur mon CTO suite à la vente d’une partie de mes actions Apple.

Apple avait une grosse dominance dans mon portefeuille CTO et un rendement pas très interessant du coup j’ai vendu 2 actions (€259 en tout, surplus de +8%) pour renforcer quelque d’autre positions :

- €50 Visa

- €50 Ares

- €50 Blackrock

J’hésite mettre €100 dans JnJ mais c’est déjà ma plus grosse position.

et oui @fab.j j’ai racheté des actions ARCC/ORCC/OCSL !

Finalement j’ai assez bien fait de vendre au moment que j’ai vendu … 0% competence, 100% chance ![]()

L’analyse IA de mon portefeuille :

In general, this portfolio seems to be relatively diversified and balanced, with investments spread across various sectors and industries, including healthcare, finance, utilities, technology, and consumer goods.

The majority of the holdings are in well-established, large-cap companies, which typically makes for a more stable, conservative investment approach.

The portfolio appears to have a mix of both dividend-paying and growth-oriented stocks.

Some of the higher dividend-paying companies in the portfolio include Sanofi, AXA, Engie, and Ares Capital Corporation, while growth-oriented companies include Alphabet, Amazon, Apple, and Microsoft.

The inclusion of various exchange-traded funds (ETFs) such as Vanguard FTSE All-world High Dividend Yield UCITS ETF and Vanguard S&P 500 UCITS ETF also suggests a focus on diversification and income generation.

It seems that there is moderate exposure to foreign markets, with the Lyxor UCITS MSCI World D-EUR ETF and various stocks like Johnson & Johnson and Visa Inc.

Class A further diversifying international exposure.

However, there is still room to expand the portfolio’s global reach by adding exposure to markets in Asia and other emerging economies.

In terms of potential additions to the portfolio, the user could consider adding more high-growth companies, especially in sectors such as technology, healthcare, or renewable energy.

Growth-oriented stocks like Tesla, NVIDIA, or NextEra Energy might provide long-term capital appreciation potential, while dividend-paying companies like Procter & Gamble or AT&T could help boost income generation in the portfolio.

The user could also look to expand investment in ETFs focused on specific sectors or regions to further diversify the portfolio.

It’s essential for the user to thoroughly research all potential additions and consult with a financial professional to determine the best fit based on their investment objectives and risk tolerance.

Quelques achats du debut du mois sur mon PEA :

- 3 x Axa €28,26

- 2 x Amundi €57,75

Hâte de voir les dividendes arrivent ces 2/3 prochains mois ![]()