En général le courtier se charge de transmettre les infos directement au fisc ![]()

Je faisais juste une comparaison de fiscalité…

Je possède un CTO avec des actions US et un PEA avec des actions FR, maintenant vu ce que je viens d’apprendre, je vais optimiser ma fiscalité…

Un peu d’ironie, bien sur ![]() Néanmoins, des actions vietnamiennes performantes cotées sur le marché local, il y en a, en quelques clic tu trouves cela :

Néanmoins, des actions vietnamiennes performantes cotées sur le marché local, il y en a, en quelques clic tu trouves cela :

+275% l’année passée pour la meilleure ![]()

Mais ce n’est pas le propos, plutôt un exemple exagéré pour montrer le fonds de la pensée ^^

quand j’ai investi US il y a 3 ans ,Je pensais que la monnaie européenne aller chuter contre le dollars et je continue encore dans cette optique.

Si pensée inverse, le pea prendra le pas sur le cto : un euro qui tourne a 0.8 ou moins…

les dividendes du cto us alimenteront le pea ![]()

niveau action qui explose,j’ai flex lng qui coutait 3,6 euros en 2020. Aujourd’hui 34 dollars !

car elle gaz à plein ![]()

Les vidéos ce n’est pas vraiment ma tasse de thé ![]()

Je n’ai pas les codes ni les connaissances pour mettre en place des animations, ni faire du montage. Après, si un « expert YouTube » du forum voulait en faire une, pas de soucis pour apporter des explications techniques (sans la limite de mes connaissances).

Bonjour,

Mais une question me taraude du coup :

Prenons 2 cas.

1 portefeuille "flat "avec :

200k de valorisation total dont 0 euros de PV Latents (imaginons que la personne a des actions à forts dividendes / pas de croissance et qui donc a réinvesti ses dividendes pendant 30 ans).

2ème portefeuille:

Une personne a pris des « bonnes actions de croissance » et rendement (type Air liquide ou autre).

Ayant ses actions depuis 30 ans, la personne se retrouve avec 1 000 000 de valorisation total dont 800k en pv (soyons fou et imaginons donc : 400% de pv potentiel)

Cela signifie donc que:

Dans le cas 1, pour 24k de dividende annuel, la personne paiera :

0/200 000 X 24000 = 0 x 17,2% = 0 euro / an

Et dans le cas 2 :

800 000 / 1 000 000 X 24 000 = 19200 x 17,2% = 3300 euros / an

Donc dans l’idéal : il faudrait tendre vers un portefeuille « flat » (pas trop de pv) mais avec des dividendes stables / élevés?

Donc sur du long terme, cela serait potentiellement « mieux » d’avoir des actions style Total que du Air Liquide?

Il y a surement des choses qui m’échappent

Hello,

De ce que j’ai compris du système français, oui dans ton exemple précis… Si on se contente purement des dividendes.

Mais bon, perso je prefererais largement avoir le 2nd portefeuille, qui vaut 1 million, quitte à être un peu imposé, plutôt que le 1er qui a pas bougé après 30 années de dur labeur ![]()

Non mais c’est « plus » rassurant. Mais je me suis dis, aujourd’hui tu préfères avoir :

10000 actions total à 60 euros et un portefeuille valorisé à 600k donc (0% de pv)

OU imaginons

6000 actions Air liquide achetés à 100 de pru global valorisé donc aujourd’hui à 900 000 soit : 300k de pv?

1er cas :

Total te donne 10000 x 2,81 = 28100 net que tu peux sortir et tu paies 0 euros de dividende par an.

2eme cas :

Air liquide de donne 6000 x 2,95 = 17700 et tu paies 1005 euros par an.

Et cela potentiellement, pendant X années de suite.

Je ne me suis pas penché sur le sujet, mais quel serait ton choix? ![]()

Techniquement, oui c’est ça. À part que si un PEA est valorise 200k€, c’est qu’il a au moins 50k€ de valorisation (et 850k€ si valorisé 1 million) puisque les dépôts maximums sont de 150k€ ![]()

Après, personnellement, je préfère payer 3300€ de taxes par an pour sortir 24k€ avec 800k€ de PV que de n’avoir aucune PV et de ne rien avoir à payer.

Je n’ai pas fait les calculs, mais les portefeuilles évoquez dans votre dernier message mes semblent très optimistes au regard du montant maximum de dépôts possible en PEA.

D’autant plus que les 600k€ d’actions TTE auraient alors une PV de 450k€ et que les retraits seraient donc imposables.

Haha tu corses la situation par ce que notre réponse ne te satisfait pas ? ![]()

Perso, je dirais toujours le 2eme portefeuille, avec Air Liquide, pour plusieurs raisons :

- Si je revends mes positions Air Liquide, je fais une belle plus value ce qui me permet de racheter plus de Total

900 000/60 = 15 000 actions Total, contre 10 000 dans ton cas 1. Encore plus de dividendes ! En tout cas dans une optique de rente.

900 000/60 = 15 000 actions Total, contre 10 000 dans ton cas 1. Encore plus de dividendes ! En tout cas dans une optique de rente. - Les chiffres que tu présentes ici sont une photo à l’instant t, mais en regardant en arrière ce qui aurait pu amener une telle situation on peut se dire que le cas 1 n’est pas très réaliste: une action qui n’aurait pris aucune valeur en 30 ans, il y a de fortes chances que ce soit pour de graves raisons : faillite ou forte difficultés financières notamment… Et donc que la société ne soit plus trop capable d’assurer son dividende. Aurais-tu gardé une société au bord du gouffre aussi longtemps ? Difficile à dire. Parierais tu sur son dividende pour t’assurer une retraite s’il y a 50% de chances qu’il soit coupé d’une année sur l 'autre selon sa santé financière ou le bon vouloir de la direction ? Pas sur…

- Enfin, techniquement Air Liquide a un dividende qui croit en moyenne plus vite que Total (ne pas regarder seulement la dernière hausse qui est plutôt exceptionnelle). De ce fait, sur quelques décennies, la différence de rendement devrait se gommer, voir s’inverser au profit de Air Liquide. En reprenant les rendements de ton exemple (4,68% pour TTE et 2,95% pour AI) et une croissance moyenne du dividende de 2% pour TTE et 6% pour AI, au bout de 13 ans seulement, le rendement sur cout d’AI a rattrapé celui de TTE (5,94%). Au delà, le rendement de AI est supérieur. Après 30 ans, le rendement de AI est le double de celui de TTE (16% vs 8,3%).

Mais bon, ce n’etait pas le sens premier de ton exemple puisque tu as pris ces sociétés « au hasard » et que ta question portait plutôt sur la valeur des portefeuilles (et évidemment rien n’assure que AI pourra continuer sur cette rampe :p). Mais c’était juste pour rappeler la puissance des augmentations régulières de dividendes à mon gout ^^

Bref, oui payer des impôts c’est chiant. Mais même si on esquive ceux du PEA, on en paye quand même partout ailleurs : sur le bulletin de paye tous les mois, sur chaque paquet de PQ avec la TVA, sur les successions, à chaque litre d’essence… Si on se scandalise de l’imposition sur les actions, quid de tout le reste ? Du coup, perso je me focalise pas trop dessus ![]()

J’avoue ne pas avoir fait de calcul exact , mais le but était d’avoir « l’idée globale» :

Soit en effet les exemples chiffres ne sont pas bons mais la question est : y a t-il un montant / calcul pour trouver une optimisation? Sachant que chacun a sa propre situation.

Entre potentiellement payé 17,2% sur les gains « potentiels » et 0 sur les dividendes, ça peut ne pas être négligeable sur 20 ans.

Cela doit parler à certains sur ce forum, et je suis donc en EURL. De part ma situation actuelle (célibataire et 2 enfants), il y a un certains montants de rémunération que je ne dois pas dépasser pour « optimiser » et sortir un autre montant en dividende.

Je cherche juste à savoir si il y a une optimisation intéressante ![]() . Je me dis que sur imaginons 30 ans de rente (soyons optimiste) potentiellement ça fait 30k a sortir de cotisation. Et plus le temps va passer, plus la pv potentielle sera élevée.

. Je me dis que sur imaginons 30 ans de rente (soyons optimiste) potentiellement ça fait 30k a sortir de cotisation. Et plus le temps va passer, plus la pv potentielle sera élevée.

En soit c’est « bien », mais si on a juste une optique de dividende en « rente »: peu importe la pv potentielle.

Mais bon… on a de la marge aussi pour en arriver là ![]() , mais je n’avais trouvé que peu d’informations à ce sujet sur internet.

, mais je n’avais trouvé que peu d’informations à ce sujet sur internet.

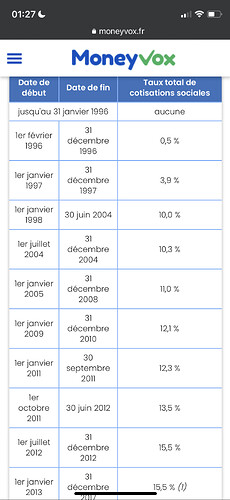

Et d’ailleurs la csg, on parle de 17,2% « aujourd’hui » mais elle a énormément augmenté me semble t il depuis les années 90 non?

Le « taux historique » est une application rétroactive du taux de cotisations sociales qui était en vigueur au moment où les revenus ont été générés. L’application de ce taux historique sur un produit bancaire nécessite que l’ensemble des éléments de calculs (versements, montant des intérêts) soient conservés par l’intermédiaire financier, à chaque date de changement de taux.

Lors de la clôture du produit (le plus souvent), la banque ou l’assureur appliquera le taux correspondant à chaque période de revenus :

En savoir plus : Taux historiques de prélèvements sociaux

Et donc 17,2 depuis 2019

Tout dépend du profil, si tu cherchers du rendement « pur » les US sont differents

je vais relire tout ça car c’est extrèmement interessant et mille merci a @le.petit.actionnaire pour les explications et @anquietas pour l’article de notre cher Bertrand.

Pour le moment, mais il faut que je relise, je dirais que le pire sur le PEA serait d’investir dans des ETFs capitalisant puisque a un moment il faudra vendre pour prendre ses revenus. Ce serait donc la pire des situations.

du coup on peut dire que je n’avais RIEN compris ![]()

mais du coup je m’interroge sur 2 choses (question de principe et de fonctionnement) :

![]() Correction je disais une bêtise ! (split action)

Correction je disais une bêtise ! (split action)

![]() autre cas extrème, quelqu’un qui a remplis en apport son PEA, et qui est un acheteur compulsif et réinvesti tout le temps tout ces dividendes.

autre cas extrème, quelqu’un qui a remplis en apport son PEA, et qui est un acheteur compulsif et réinvesti tout le temps tout ces dividendes.

Si la valorisation est de 220 K mais que la somme de ses PRU*nombre d’actions est de 200 K.

sur quoi se base le fisc et donc le brooker ?

les 220 - 200 soit 20 K de PV réel

ou est ce que l’état considère que le reste a été créer par des plus values et dividende et reprends comme base 150 K de versement maximum ?

Si la personne prends 10 K de dividende, le calcul est il dans le cas présent :

20 000 / 200 000 X 10 000 = 1 000 ? et donc 17.2% de 1 000 qui nous donne 172 € ?

cas extrème bien sur mais c’est pour enlever tous doutes subsistants.

cordialement et merci pour la réponse.

NB : je préférais quant tu me tutoyais ![]()

nb 2 : et je vais encore relire ce post, voila une semaine qui commence bien !

Le calcul pour établir le « gain net » est : (Valeur Liquidative - Montant investi)

Partant de là, le montant investi ne peut excéder le plafond du compte, soit 150k€. Donc tout 1€ au dessus de ce montant est une PV.

Oui 30k de cotisations mais encore une fois si tu as 5 à 10 fois plus en plus-value, faut pas faire une fixette… Enfin c’est mon avis.

Et ne pas oublier que le PEA est clôturé au décès. Donc ne jamais revendre et profiter seulement des dividendes sur ces vieux jours, en espérant transmettre le PEA tel quel sans impôt, c’est illusoire. Partant de la, à moins qu’il y ait des combines de fiscalités que j’ignore et même si je suis plutôt axé dividende aussi, je pense qu’arrivé a un certain age, il faut considérer la revente d’au moins une partie pour profiter pleinement de son labeur.

Encore une fois, mon avis ![]()

Oui la CSG arrête pas d’augmenter c’est flippant. A voir si la Flat tax sera plus stable…

Il suffit d’un changement de président, et la flat tax saute, pour revenir à un système proportionnel aux revenus …

Puis tant qu’à faire on remettra un coup dans la CSG … ![]()

Hmmmm comme le dit Le Petit Actionnaire, si le max de dépôt est 150k, la somme des PRU*nb d’actions ne peut normalement pas atteindre 200k ^^

Si ta valo est aujourd’hui de 220k, tu dois avoir au minimum 70k de plus-value latente. Donc dans le calcul ce serait plutôt 70/220 * 10k * 0,172= 547,3 € de cotisation. Dans le cas où il y a eu 150k de dépôt, si moins, la part de la plus-value serait plus importante et donc la cotisation également…

C’est comme ça que je comprends les choses en tout cas ![]()