Le krach boursier fait partie de la vie de tout investisseur boursier long terme. Il est souvent perçu comme étant un évènement qui fait peur. Pourtant, il s’agit généralement d’une occasion hors du commun de réaliser d’excellentes affaires et de faire le plein de belles sociétés a bon compte. Encore faut-il réussir à le dompter…

Tout d’abord, il est très compliqué, pour ne pas dire impossible, de prévoir avec justesse la survenue d’un krach boursier. Alléger son portefeuille afin de récupérer des liquidités pour plus tard pose deux problèmes majeurs :

- le risque d’avoir un timing « horrible » et de manquer une poursuite de la hausse.

- le risque de ne jamais oser reprendre position lorsque le krach se produira.

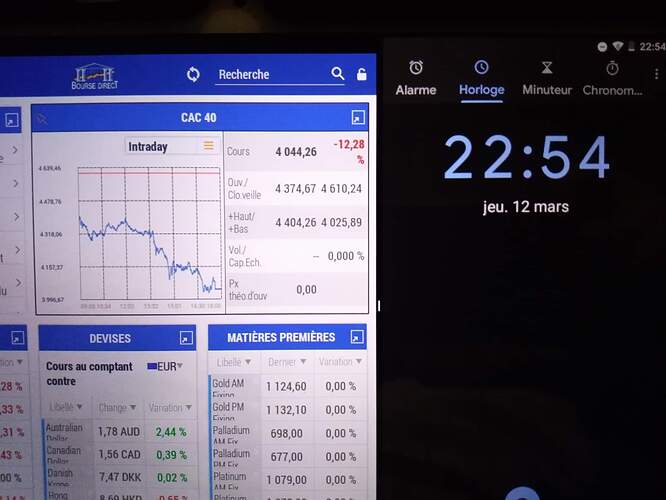

Actif sur un autre forum lors du krach de février / mars 2020, de nombreux membres disposant de liquidités se refusaient à utiliser leurs liquidités lorsque le CAC a touché les 4000 points. Ils espéraient une baisse encore plus prononcée… Qui n’a jamais eu lieu, bien au contraire.

La question se pose alors de faire le dos rond. Surtout lorsque la stratégie suivie fait la part belle aux dividendes. Cela nécessite tout de même une grosse préparation en amont. Tout d’abord, il convient les règles de base tout investissement :

- n’investir que de l’argent qu’on peut se permettre de perdre sans pour autant se mettre en difficulté financière.

- n’investir que de l’argent dont on n’a pas besoin à court ou moyen terme.

- avoir bien conscience qu’un krach boursier finira bien par arriver.

Sans ces trois éléments de base, il ne fait aucun doute qu’à la moindre variation inhabituelle du marché (sans même parler le krach), l’investisseur risque de passer quelques mauvaises nuits, jusqu’à finalement sortir de ses investissements… quand il ne faut pas.

Ces trois règles respectées / assimilées, l’investissement peut alors se faire de façon. sereine. Reste maintenant à mettre en place les conditions idéales à une bonne résistance à un krach boursier :

-

Avoir un portefeuille diversifié

Certes, la diversification peut entraîner une performance un peu moins bonne dans un marché haussier. Mais dans un marché baissier, elle apporte aussi une grande sérénité. Imaginez un portefeuille composé, en mars 2020, uniquement de titres Air France…

-

Avoir des sociétés de qualité

Lors d’un krach, tout le marché subit la baisse. Mais certaines entreprises résistent bien mieux que d’autres. D’où l’importance d’avoir, en portefeuille, de la qualité ! Mais attention, qualité ne rime pas forcément avec « taille ». Une mid-cap peut donc tout à fait être plus appropriée qu’une big / large-cap.

Maintenant que la composition du portefeuille permet d’envisager une certaine sérénité d’esprit y compris en cas de krach boursier, vient le moment de profiter du krach afin de renforcer son portefeuille. Pourtant, puisque vous n’avez pas vendu vos positions pour récupérer des liquidités, comment pouvez-vous faire ?

- utiliser son épargne de de secours, en ayant bien en tête qu’il faudra la reconstituer par la suite.

- avoir « couvert » son portefeuille et profiter de la très belle plus-value offerte par cette bonne anticipation.

- utiliser du levier (un crédit) afin de faire financer le renforcement par la banque (solution déconseillée !)

Tout étant désormais organisé, il ne reste plus qu’à passer les ordres d’achat. La grosse difficulté étant de savoir quand acheter. Comment savoir si le krach est terminé ? En tout état de cause, il est impossible de savoir qu’un krach est terminé ou non. Dans ce cas :

- soit vous vous dîtes qu’à -30% ou plus, le titre que vous souhaitez renforcer (une société solide et de qualité bien évidemment) est une bonne affaire et mérite d’être sans regrets. Le risque étant que le marché n’ai pas fini sa chute.

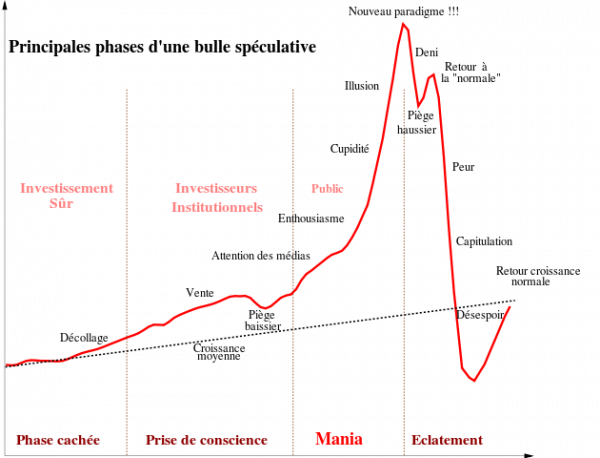

- soit vous attendez que le marché rebondisse d’une dizaine de pourcents, laissant ainsi supposer que le krach est terminé. Le risque étant alors de se trouver en plein « piège haussier » et donc de voir le marché reprendre sa baisse.

Aller, une petite donnée histoire de se dire que les krachs ne sont pas si dramatiques pour un investisseur averti :

- lors de la crise des subprime, les marchés américains ont mis « seulement » six à huit mois (selon les indices) pour récupérer la moitié de la baisse.

Et pour finir, voici la représentation graphique des différents cycles boursiers. À chacun d’estimer, en son âme et conscience, le niveau auquel nous nous situons aujourd’hui

Le mot de la fin

- N’ayez surtout pas peur du krach boursier, car la leur n’évite pas le danger.

- Ne capitulez pas face au marché.

- Ne cédez pas au désespoir.

- Et bien sûr, profitez des soldes pour faire de bonnes affaires !

)

)